“报行合一”源自银保监会下发的《中国银保监会办公厅关于商业车险费率监管有关要求的通知》(银保监办发〔2018〕57号)(以下简称“57号文”)。“报”是指向监管机构报送的手续费范围和使用规则,“行”是指保险公司实际执行情况,二者必须保持一致。“报行合一”本无可厚非,但在此基础之上,几家大公司牵头又制定了行业自律方案,严格限定各类公司车险手续费上限。

横看成岭侧成峰,“报行合一”从不同角度、不同主体出发,品出了不同的滋味。从表面看,是一场行业伤至骨髓后的自发疗伤行动,市场行为自律将带来短期的自愈和喘息;从深层看,是大公司主导的一次博弈,自律带来的效益红利将更多的被大公司占有;从本质看,依旧是价格管制的老套路,无关乎创新与变革。

垄断嫌疑、主体间利益的撕裂、背离市场化趋势,这些特性决定它也许是我们经历的又一次无疾而终的自律运动。

保费增速继续低迷,老三家、中六家、其他类主体大不同

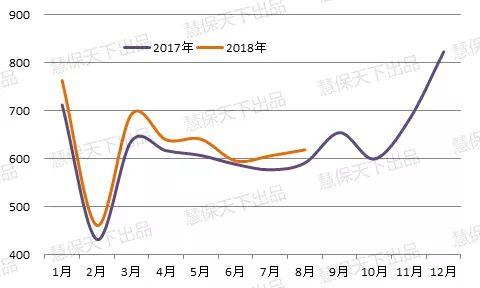

一份行业交流数据显示,产险业8月单月揽入620亿元车险保费收入,同比增速仅为4.6%,无论环比于7月的5.0%,还是同比于上年同期的14%,都表现不佳。若参考“报行合一”的标准把财险公司分为三类,老三家,中六家和其他类,结果,老三家单月的增速为5.5%,中六家已经沦为负增长0.2%,其他类公司增速为7.9%。

当然,单月的数据说明意义非常有限,“报行合一”并非同步执行,存在一周的时间差。在前九家公司率先执行“报行合一”的一周内,其它类公司依旧保持原有的手续费政策,市场对比效用明显,其它类公司增速领先,但这种优势并不坚挺,一是对比的时间窗口仅有一周;二是大公司在七月已经疯狂收割了市场。

从1-8月累计数据看,老三家增速为5.9%,中六家为5.4%,其他类为2.6%,强者恒强的特点明显。在经过三年的费改波折后,其它类公司的增长后劲明显不足,其中有17家公司出现了车险保费负增长状况,包括安盛天平、永诚、华泰等老牌公司。

财险行业车险业务各月保费收入情况

保费增速的低迷主要是受到几个因素的影响:首先是新车销量低迷,尤其是以轿车为代表的乘用车销量已经连续两个月负增长,而新车既是车险市场的重要保源,也是险企的重要利润来源;其次地板价引力巨大,商车费改持续深入,各家主体将私家车作为拼杀重点,基本已经下沉到地板价,而其他车型的折扣率也在继续下行,向地板价趋近;第三,商车费改之下,出险频率持续下降,带动无赔款优待系数继续走低,致使保费充足度进一步降低。

从陕西、广西和青海三个商业车险自主定价试点地区近期的报价情况来看,激进依然,保费继续下行已是必然,车险签单数量的正增长和签单保费的负增长将成为试点地区的新常态。

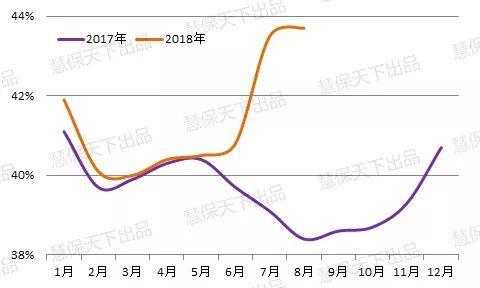

综合费用率高位刹车,大公司涨幅领先

财产险公司车险业务综合费用率高企一直备受业内外诟病,而降低综合费用率也正是此轮商车费改最重要的目标之一,然而,从行业交流数据来看,商车费改实施三年多以来,尚未能能改变综合费用率高企的现状,车险综合费用率在监管阈值的重压下依旧高歌猛进,已经从2014年1-8月的35.5%上升至2018年1-8月的43.7%。

尤其是在“报行合一”的催化下,7月,市场主体开启了“最后一杯羹”的哄抢活动,争相给客户“返点”,出单出到“手抽筋”,将行业综合费用率极速拉升至43.5%。

到8月,综合费用率惯性环比上涨0.2个百分点,在“报行合一”的压力下,似乎暂时的稳住了。36个地区中,有13个地区综合费用率出现环比下降,如河南、西藏和厦门等地区,“报行合一”成效初显。

财险行业车险业务综合费用率变动情况

分主体来看,老三家的综合费用率42%,同比上升6个百分点;中六家综合费用率44%,同比上升4个百分点;其它类主体综合费用率51%,同比上升3个百分点——敲黑板,综合费用率里变数最大的是市场费用,谁在朝市场狂砸费用?大公司综合费用率同比升高点数是其它类主体的两倍,搅乱市场和倡导自律的原来都是一伙人。整体来看,目前,其它类公司的综合费用率已经突破50%,明显烧不起了,跟不上了。

综合赔付率分化,其他类主体赔付率下行终结

从目前的行业交流数据来看,此轮商车费改所期待的良性的综合成本率结构,即综合费用率降低,综合赔付率上升并没有出现,结果是综合费用率是一路上行了,赔付率却持续走低。

众所周知,赔付率下行是商车费改的阶段性红利,因为引入了“无赔款优待系数”,出险后,消费者会对自行修理成本以及报案引致保费上浮成本做比较,对于较小的事故,往往选择自行修理或合并报案。正是因此,商车费改开启后,小额案件出险频率下降对赔付率的下拉作用明显,完全覆盖了保费下降的不利影响。但是,出险频率下降是有底线的,保费下降却并没有终结,从长远看,综合赔付率U型上行是商车费改的必然趋势。

从财务角度而言,持续升高的市场费用使得公司首日费用攀升,导致部分公司的财务已赚保费已经高于业务保费收入,这对赔付率也有明显下拉作用。

然而“报行合一”执行后,市场费用会有下降,首日费用对赔付率的下拉作用将会消失并转为推高作用。

多重因素之下,不同主体间的赔付率开始出现分化。行业交流数据显示,1-8月,前九家主体的车险综合赔付率均明显下降2-4个百分点,但其它类主体的综合赔付率却同比上升了,高于前九家主体均值,原有的领先优势丧失。

当然,这与公司的车型结构调整也有一定关系,其他类主体主动或被动放弃了费用恶性竞争的家用车市场,转投营业类车辆市场,导致费用率小幅上升,赔付率下行终结。

“报行合一”背离市场化,注定不能持久

“报行合一”对市场主体的影响是不均等的,于大公司而言,品牌、平台和服务的优势明显,“报行合一”的推行恰恰把他们的优势放大了,在高费用收割过一遍市场后,再来一波“报行合一”保证利润,看上去真是很美;中小公司凭借区区几个点的费用优势,吸引力有限,规模上不去,利润更遥远。整体来看,“报行合一”显然将精准打击了以下三类情况:

精准打击了小而美的发展模式。个别小型公司依靠大数据精准定价,运用闭环跟单系统精准配置费用,精简队伍压缩固定成本,通过代理渠道高价选择优质业务,综合赔付率低至50%以下,这本是小型公司探索出的合适的运营模式。“报行合一”手起刀落,手续费的“多刀切”让这些公司丧失了主动选择和配置的机会,原有模式难以为继。

精准打击弯道超车欲望。稳定压倒一切,排排队、齐步走、队形不能乱。此前,新公司开业模式高度一致,烧资本金,用高手续费冲车险,让股东感觉正走在变身人保的康庄大道上,分分钟就能实现弯道超车。“报行合一”之后,车险手续费的差异有限,已经不足以支撑爆发式增长和宇宙第一的梦想。

精准打击业务、平台单一的组织。在产品同质化、手续费趋同的情况下,车险竞争重点将转向服务、品牌。集团化、综合类、全牌照的金控公司优势明显,通过其他平台渠道给予客户优惠服务,让客户感知购买车险带来的返佣转为服务。现实的优势在于,具有专属代理机构的公司将有更多的腾挪空间,你懂的。

简言之,“报行合一”长期贯彻,沦为炮灰的一定都是中小主体,但任何主体都不会坐以待毙,市场这只无形的手,也注定不会就此“屈服”。此前实施多次的行业自律,或亡于垄断重压、或撕裂于公司间利益分歧,此次借“报行合一”之名,行价格管制之实,也注定不能持久。

头痛擦粉,重颜面。新一轮商车费改启动之时,其重要的目标就是调整成本率内部结构,形成良性的“低费用、高赔付”模式。随着渐进式改革不断深入,我们离这个目标却越来越远:2014年1-8月,行业车险综合赔付率为63.3%,综合费用率为35.5%;2018年1-8月车险综合赔付率为56.3%,综合费用率为43.7%。

此间阈值监管、174号文件、重磅处罚轮番轰炸,却未能改变大趋势。高企的费用率代表了行业运行效率的低下。规定车险手续费上限并“报行合一”可以暂时降低综合费用率,却治标不治本,只能挽回一丝颜面。

超额利润,难维系。目前车险行业的综合费用率已达43.7%,倘若“报行合一”严格执行,则行业综合费用率预计可以下降6-8个点,行业将沉淀较好的承保收益,加之投资仍有4-5%的收益,行业的平均收益率将远超社会平均收益水平,大公司更是盆满钵满。这种全行业狂欢的盛况很难维系,自有老的主体愿意以利润换规模,也会有新的主体杀入竞争。

考核重压,还得冲。保险公司对基层展业机构的考核向来严苛,靠谱的股东会根据公司的发展阶段和行业的态势,在利润和保费中做一抉择;正常的股东,一般会表态利润和保费同等重要;最“2”的股东是年初要利润,年末要保费的摇摆型,真不在少数。考核关乎票子和帽子,基层机构的压力颇大,在重压之下铤而走险,搞点小动作,冲一下保费规模几乎是可以预见的。

就目前了解到的情况来看,部分地区、部分主体已经开始突破行业自律制定的车险手续费上限,以“报行合一”为名的新一轮行业自律正面临巨大挑战。

财险公司的报表简单明晰,成本主要是赔付支出、准备金计提、变动费用和固定费用,扼住了变动费用,那小动作只能往其他几项腾挪,假赔案套取费用,法律风险极高;调整准备金计提,经过这么多磨难,各家的余粮都不多了吧?贴票又面临较高的税负……方法总比问题多,可是蕴含的风险也够大家喝一壶。